令和3年度から適用されている市民税・県民税の主な改正事項

具体的な改正事項

1.給与所得控除の見直し

2.公的年金等控除の見直し

3.所得金額調整控除の創設

4.基礎控除の見直し

5.調整控除の見直し

6.ひとり親控除の創設,寡婦(寡夫)控除の見直し

7.非課税措置及び所得控除に係る所得要件の見直し

8.その他

1.給与所得控除の見直し

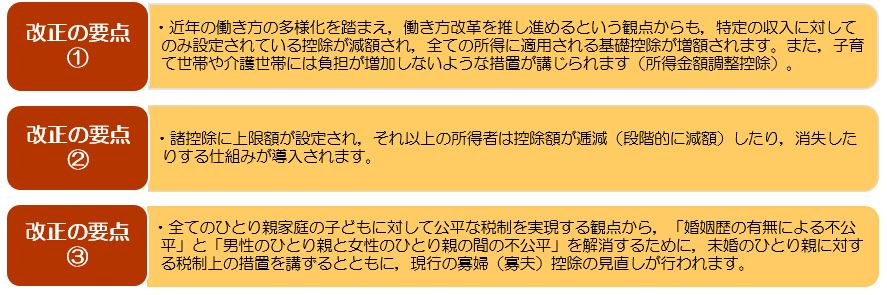

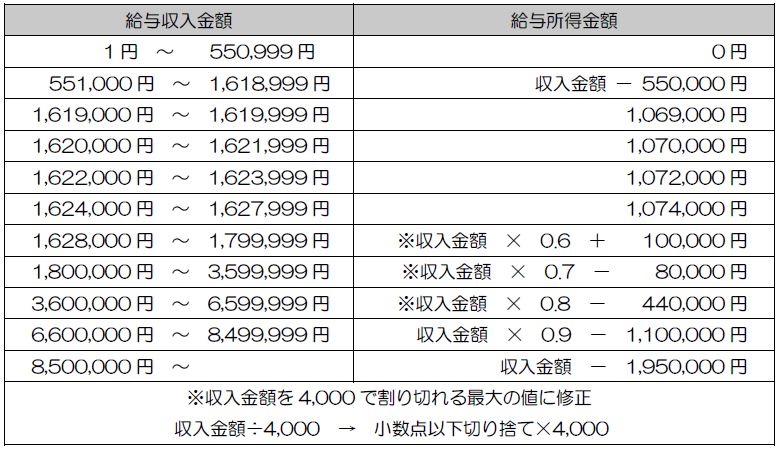

- 給与所得控除額が,一律10万円引き下げられます。

- 給与所得控除の上限額が適用される給与等の収入金額が1,000万円から850万円に,その上限額が220万円から195万円にそれぞれ引き下げられます。

《 給与所得の換算表(改正後) 》

《 給与所得の換算表(改正前) 》

2.公的年金等控除の見直し

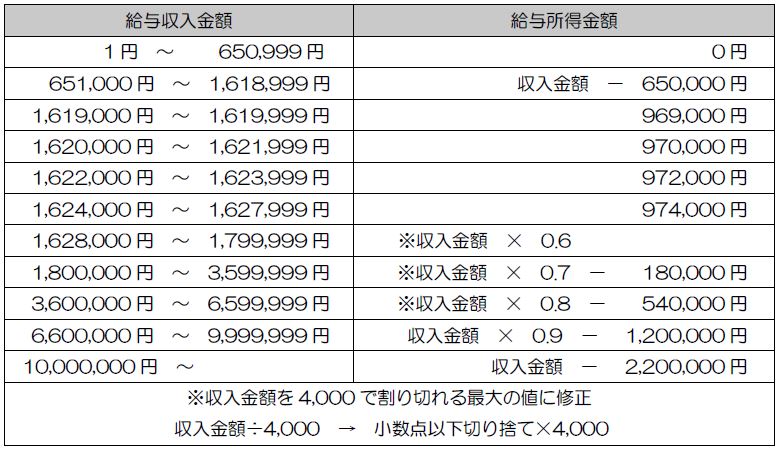

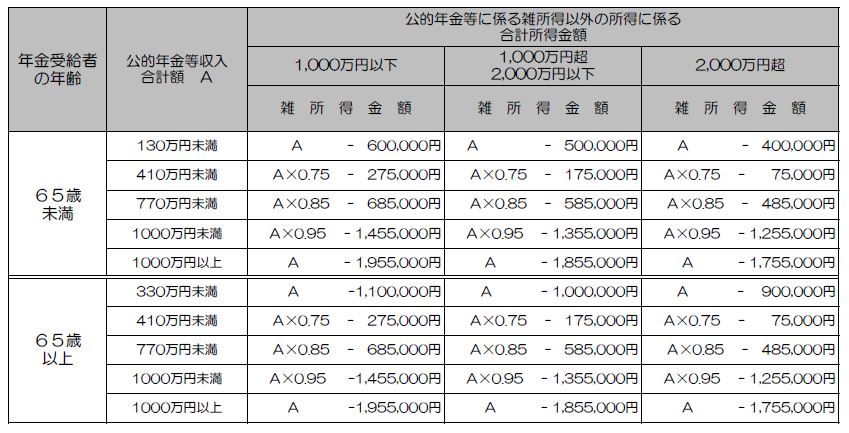

- 公的年金等控除額が一律10万円引き下げられます。

- 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超える場合の公的年金等控除額については,控除額が段階的に減額されます。

- 公的年金等の収入金額が1,000万円を超える場合の公的年金等控除額については,1,955,000円が上限となります。

《 公的年金等に係る雑所得の換算表(改正後) 》

《 公的年金等に係る雑所得の換算表(改正前) 》

3.所得金額調整控除の創設

- 給与所得控除の見直しにより,給与収入が850万円を超える場合の給与所得控除額が220万円から195万円に引き下げられましたが,子育てや介護等による負担のある方に対しては,負担が増加しないような措置が講じられます。

- 給与所得と年金所得の両方を有する場合,給与所得控除額と公的年金等控除額の両方がそれぞれ10万円引き下げられましたが,これによる負担が増加しないような措置が講じられます。

(ア) 子育て世帯等に対する調整措置

給与等の収入金額が850万円を超える所得割の納税義務者で,次のいずれかに該当する方を対象として,給与所得金額から所得金額調整控除額を控除します。

- 本人が特別障害者

- 23歳未満の扶養親族を有する方

- 特別障害者である同一生計配偶者または扶養親族を有する方

所得金額調整控除額=(給与収入金額(上限1,000万円)-850万円)×10%

計算例:給与収入が1,000万円で,本人が特別障害者の場合

所得金額調整控除額=(1,000万円-850万円)×10%=15万円

(イ) 給与所得と公的年金所得の両方を有する方の調整措置

給与所得金額及び公的年金等に係る雑所得がある所得割の納税義務者で,その合計額が10万円を超える方を対象として,給与所得金額から所得金額調整控除額を控除します。

所得金額調整控除額=給与所得(上限10万円)+公的年金等雑所得(上限10万円)-10万円)

計算例:65歳以上で,給与収入が400万円,公的年金収入が115万円の場合

給与所得=400万円×0.8-44万円=276万円 > 10万円

公的年金等雑所得=115万円-110万円=5万円 < 10万円

所得金額調整控除額=10万円+5万円-10万円=5万円

※(ア)の控除がある場合は,(ア)の控除後の金額から控除します。

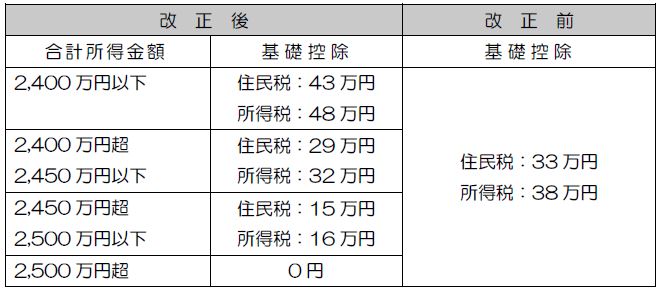

4.基礎控除の見直し

- 基礎控除額が10万円引き上げられます。

- 合計所得金額が2,400万円を超える場合は,その合計所得金額に応じて段階的に控除額が減少し,合計所得金額が2,500万円を超える場合は,基礎控除の適用がなくなります。

《 基礎控除(改正後,改正前) 》

5.調整控除の見直し

- 基礎控除の見直しに伴い,合計所得金額が2,500万円を超える場合,調整控除の適用がなくなります(基礎控除以外の人的控除差がある場合も,調整控除の適用はなくなります。)。

- 合計所得金額が2,400万円を超え2,500万円以下の場合,基礎控除額が減少することに伴い人的控除差も減少しますが,従来どおり,基礎控除に係る人的控除差を5万円として,調整控除額を計算します。

- ひとり親のうち父である方については,令和2年度までの寡夫控除の人的控除の差(住民税:26万円,所得税:27万円)を適用し,控除差1万円として調整控除額を計算します。

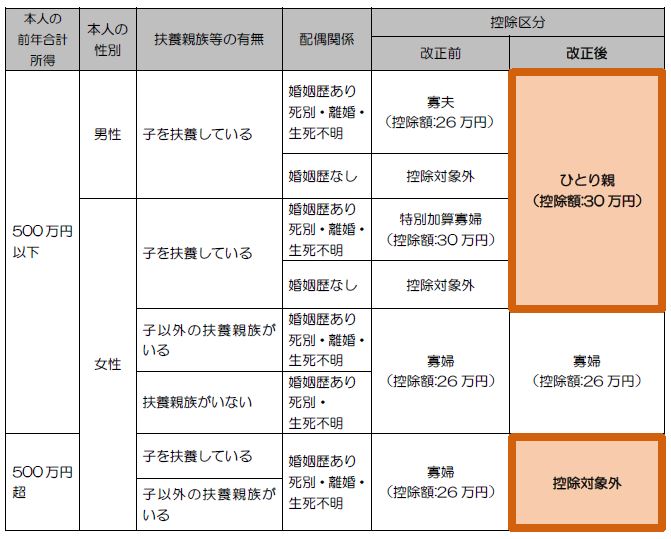

6.ひとり親控除の創設,寡婦(寡夫)控除の見直し

(ア) ひとり親控除の創設

- 婚姻歴や性別にかかわらず,生計を一にする子(前年の総所得金額等が48万円以下)を有し,かつ前年の合計所得金額が500万円以下である単身者について,「ひとり親控除(控除額:30万円)」が適用されます。

(イ) 寡婦(寡夫)控除の見直し

- 上記のひとり親に該当しない寡婦の方については,引き続き「寡婦控除(控除額:26万円)」を適用し,子以外の扶養親族を持つ寡婦の方については,所得制限(合計所得金額500万円以下)が設けられます。

- 現行の寡夫控除を廃止します。

- 現行の寡婦控除の特別加算を廃止します。

※ ひとり親控除及び寡婦控除ともに,住民票の続柄に「夫(未届)」「妻(未届)」の記載がある場合(事実婚の場合等)は,控除の対象外となります。

《 ひとり親・寡婦控除の改正点(改正前,改正後) 》

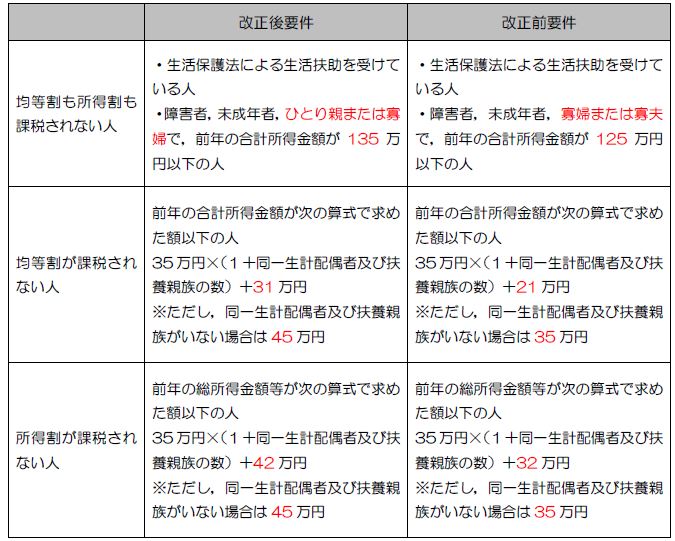

7.非課税措置及び所得控除に係る所得要件の見直し

- 給与所得控除及び公的年金等控除の見直しに伴い,同じ収入であっても,合計所得金額や総所得金額等が10万円増加することとなるため,非課税措置及び所得控除の適用に係る所得要件が10万円引き上げられます。

《 非課税措置の要件の見直し(改正後,改正前) 》

《 所得控除の要件の見直し(改正後,改正前) 》

8.その他

上記の改正に伴うその他改正事項は次のとおりです。

(※)取引を正規の帳簿の原則に従って記録している方で,次のいずれかの要件を満たす場合は,青色申告特別控除額を65万円とします。

- その年分の事業に係る仕訳書及び総勘定元帳について,電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律の定めるところにより,電磁的記録の備付け及び保存を行っていること。

- その年分の所得税の確定申告書,賃借対照表,損益計算書等の提出をその提出期限までに電磁情報処理組織(e-Tax)を使用して行うこと。